往年这个时候,朋友圈总被房企业的绩喜报刷屏,今年却异常冷清,基本看不到这样的信息。

业绩增长受阻,目标达成率下滑,2021年,许多房企风光不再。据克而瑞统计,去年超过八成房企未完成全年业绩目标,创下近三年来新低。仅有的少数还在增长的房企,显得特别亮眼。

随着多数房企失速,少数房企弯道超车,房企的销售排位榜也出现巨变。都有谁在掉队,谁又在超越?那些逆势增长的房企,都有什么秘密武器?

房企排名大变动

三类房企在逆势增长

去年下半年以来,楼市持续降温,各地销售放缓,直接拉低了房企全年的销售额。

据克而瑞统计,去年规模房企平均目标完成率不到90%,明显低于过去五年110%的平均水平。

严峻的大环境将房企打回原形,在大部分房企失速的同时,也有一小部分房企逆势上行。

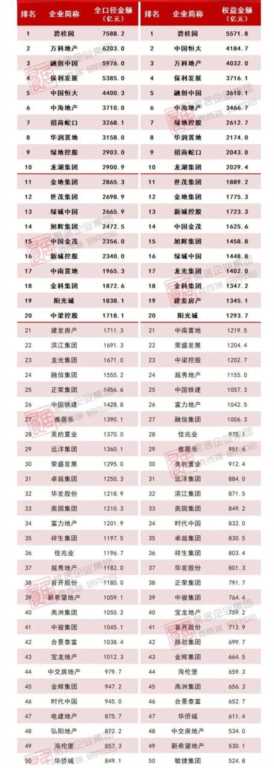

对比近两年房企的排名,会发现,去年随着一部分房企暴雷,一部分房企滑坡,一些稳健经营的房企正后来者居上,房企销售排行榜直观的反映出了行业竞争格局的变化。

总结起来,去年仍在逆势增长的房企主要有这三类:国央企、稳健型的民营房企、开发业务占比小的房企。

先说央企国企。top10里面,中国恒大暴雷业绩下滑,销售额直接从2020年的7035亿跌至4400亿(全口径金额),排名也从第2下滑至第5。同时,世茂集团跌出前10,取而代之的是龙湖集团。

碧桂园虽然蝉联第一,万科地产、融创中国排名也都上升了一位,但销售额其实较2020年都有所下滑。

来源:克而瑞

国企央企开发生则在逆势上升。

比如保利发展,全口径销售额从2020年的5028亿小幅增长至5385亿,排名上升一位至第4。华润置地破三千亿,排名同样上升一位至第8;招商蛇口破三千亿,业绩增长14.9%,排名从第10上升至第8。中海地产的业绩较前年同样有小幅增长。

地方国企同样有不错的表现。

去年,厦门国资背景的建发房产增长势头非常猛,年度全口径销售金额同比增长32%,排名从31蹿升至21;权益金额破千亿,挺近行业前20。

广州国资背景的越秀地产成绩也非常亮眼,排名较前一年从46位飙升至37位,年度全口径销售金额首次破千亿,同比增长21%。

以龙湖集团为代表的老牌稳健型房企,在去年也是相对比较稳的。龙湖集团去年全口径销售金额增长7%,挺近行业top10。另外,旭辉集团、龙光集团的业绩同样有所增长,龙光集团的排名更是上升了两位。

去年地产行业雷声不断,一批规模型房企陷入流动性危机,行业哀鸿遍野。就在这样的大环境下,还有一类房企活得相对滋润,比如坚持住宅和商业双轮驱动的宝龙地产,销售额同比增长24.8%。

不难发现,在房企普遍业绩下滑的去年,仍能稳住业绩甚至有所增长的房企,都能吊打同行,在销售排位赛中实现弯道超车。这些房企都有哪些共同特点?在经营管理上有哪些值得借鉴的优势?

裸泳时代

逆增长房企都有什么特征?

当潮水褪去了,大家开始裸泳,便是考验房企真实力的时候。在2021年仍能扛得住外部环境的变化,保持稳步前进的房企,都是名副其实的实力派。

1、 财务安全,融资成本低

三道红线全绿,是房企财务安全的一道保险。从数据来看,去年仍能保持增长的房企,在财务上都有足够的安全垫。正是因为财务安全,这些房企融资渠道相对顺畅,购房者堆砌有信心,反过来也为稳定增长提供保障。

以龙湖为例,2021年半年报显示,龙湖净负债率(负债净额除以权益总额)46.0%,剔除预收款后的资产负债率68.3%;在手现金994.7亿元,现金短债比高达5.48。

房企的融资成本,代表着资方对房企稳健度的判断。

2021上半年,房企融资成本最低的十家房企中大部分是央企国企。最低的三家,分别为中海3.6%,华润置地3.88%,金茂4.1%。龙湖是唯一一家能够媲美央企的民营房企。去年上半年,龙湖的平均融资成本4.21%,仅略高于前三的央企。在房企融资成本普遍上

升的2021年,龙湖的平均融资成本还同比下降了0.29个百分点,达到历史最低。

来源:自地产同学会

下半年由于房企暴雷,资本市场出现信任危机。直到年底,地产融资才逐步恢复,首批恢复发债的房企仍以中央企国企占主流,龙湖和碧桂园是唯二的民营企业。12月1日,龙湖公布,计划发行2021年度第二期中期票据,发行上限30亿元,注册金额50亿元。

很多人说,国央企在融资上比民营企业有天然的优势,事实上,这种优势也是基于大部分国央企稳健的财务。现在回过头来看,慢即是快。前些年受限于杠杆率被民企甩在后面的国央企,在行业普遍失速的当前开始爆发潜力。

2、区域深耕做到极致

地产行业黑马不再,骏马正在发力。

最难的2021年,有一类房企仍在逆生长,这便是区域深耕房企。

在此之前,许多房企都在加速全国化布局,到处跑马圈地。事实证明,全国化布局并不适合所有的房企。相反的,那些将一个区域做深做透的房企,因为不刻意追求速度,财务上更有弹性,在储备了足够的抗风险能力。

典型者如滨江集团,前年全口径销售金额排名27位,2021年则跃升到22位,提升了5个名次。

滨江2021年的销售目标1500亿,实际销售额1691.3亿。其中,仅浙江省内的销售额就达到千亿,可谓是将区域深耕做到极致。

值得一提的是,去年迫于现金流压力,今年许多房企不得不打折促销,以价换量。尤其下半年,房企普遍面临增收不增利的困局。滨江集团却增收又增利。中金公司预测,2021年滨江归母净利润29.69亿元,同比增长27.55%。

这主要得益于滨江集团极高的人效和销售均价。去年,滨江集团人均销售额预计突破1.5亿,销售单价逾47000,继续领跑行业。

区域深耕型房企正在迎来属于自己的时代。中信证券认为,本地化浪潮正在起步,外埠公司在本地土地市场的竞争当中将明显不敌本地公司。未来,跨区域大民营企业的市场份额可能下降,而换来的主要并不是央企的市场份额上升,而是有深耕经验的本地企业(包括地方国企和本地民营企业)市场份额的持续上升。

3 、产品力强,销售单价高

对房企销售业绩的贡献,除了销售面积外,还有一个重要因素,就是销售单价。这也是为什么,布局高能级城市的房企,销售额更容易领先于同行。

从另一角度来看,销售单价高,往往意味着产品溢价能力强。因此,如果将全国化布局的房企放在一起来比较,销售单价高者,往往是产品有说服力者。而在地产横盘期,更高销售单价更能带动房企销售业绩的上升。

比如,去年销售均价最高的房企滨江集团,达到47000/平,其年度业绩非常可观。

2021年房企销售单价排行榜

数据源自中指研究院,整理:地产漫游指南

去年提前完成销售目标、同比增长38%的绿城集团,向来也是行业的品质标杆,其销售单价都是比较高的。

有统计显示,销售单价TOP20的房企中,有17家均取得了全口径销售额位次的提升。可见 ,在市场下行期,那些口碑好、品质高的房企,正在受到嘉奖。毕竟,不差钱的客户,购房时受调控、受大环境影响是最小的。

4、多元业务成型,多条腿走路

一手房市场受到冲击,那些仅有开发业务的房企是最受伤的,而那些多条赛道同时发力的房企,东边不亮西边亮,风险对冲之下,反而更稳。

比如华润,作为住宅与商业双轮驱动典型代表,商业板块正在全面发力。2021年上半年,华润万象生活整体营收表现较为突出,实现收入40.1亿元,同比涨幅超过28.1%。

其中,住宅物业管理服务板块收入为人民币23.9亿元,同比增长42.3%;商业运营及物业管理服务板块为人民币16.2亿元,同比增长11.7%。净利润为8.1亿元,同比大幅增长138.1%。

资本市场上,华润万象生活总市值超900亿元港元。这一个数据,已经超越了许多千亿级别的纯开发业务房企。

再如龙湖集团,在传统的地产和商业双轮驱动基础上拓展出了六大航道,包括租赁、物业、租售、装修等,多重航道加持下,年度销售额实现2900亿。

中型规模的越秀地产和宝龙集团,也是多重航道的受益者,越秀的综合体与TOD,宝龙的商业地产,都是他们抵御行业下行的有力砝码。

小结

地产行业的竞争规则变了,2021年是变局的一年,也是地产下半场正式启幕的一年。在生存环境更为严峻的未来,唯有那些布局有优势、产品力出色及经营管理能力突出的房企才有机会胜出,多元化业务成熟者也将迎来属于自己的春天。