华为消费者业务CEO余承东于2020年10月22日发布搭载麒麟9000芯片的华为Mate40系列旗舰机

由于美国以出口限制切断了华为获得先进制程芯片的渠道,这家曾所向披靡的中国科技巨头并没有坐以待毙,而是通过成立华为哈勃投资公司,正加大对中国芯片半导体的投资布局,以弥补其短板。

据天眼查显示,2月14日,深圳哈勃科技投资合伙企业(以下简称“华为哈勃”)投资了北京特思迪半导体设备有限公司,持股比例达10%。据悉,特思迪一家国产半导体设备生产商,主要针对于半导体衬底材料、半导体器件、先进封装、MEMS等领域,提供半导体减薄、晶片抛光、CMP(化学机械平坦化)工艺系统解决方案和半导体领域高质量表面加工设备的研发、生产和销售等。

实际上,过去一年,华为哈勃投资了多家芯片半导体公司。2021年6月,华为哈勃投资了中科院旗下集成电路激光光刻技术服务商北京科益虹源光电技术;10月8日,华为哈勃战略投资中外合资QFN封装芯片测试商“杰冯测试”,目前哈勃持有该公司45%的股份;12月2日,华为哈勃投资了半导体级高纯度臭氧系统提供商“苏州晶拓半导体”,投资后持股比例达20%……

与此同时,华为哈勃在半导体领域的投资也迎来了回报。2022年1月12日,“碳化硅第一股”天岳先进成功在科创板挂牌上市,市值超过257亿元。而这是华为哈勃投资的第五个IPO项目,账面回报有望达到人民币20亿元。此外,华为哈勃上个月进军私募行业,进行私募基金管理人备案登记事件也一度引发市场热议。

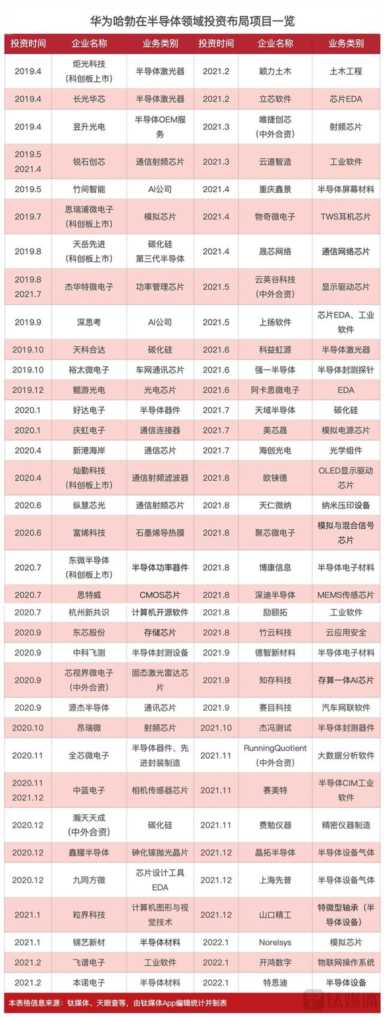

根据钛媒体TMTBase,结合天眼查等数据显示,自2019年3月成立以来,华为哈勃投资已经投资布局了70家公司,其中绝大多数公司都涉及芯片半导体供应链、5G产业链,比如芯片设计工具EDA、半导体设备/气体厂商等。而这些投资项目当中,有近一半是在过去一年内完成的。

华为消费者业务CEO余承东曾说过,最初华为海思只选择芯片研发领域,而忽视了重资产的芯片制造领域是个错误。如今有迹象表明,随着华为海思无法再制造先进的5G移动芯片,通过大量资金投入中国芯片半导体制造产业链,华为正试图重整“麒麟芯”。

那么,这是否意味着华为芯片在半导体市场中还有新的机会?

对此,头豹(上海)研究院TMT行业首席分析师刘颀接受钛媒体App独家采访时表示,假设海思麒麟重归,华为凭借自己的消费电子产品矩阵(包括独立出去的荣耀)以及长久的口碑、品牌积累,仍然能够在市场上占有一定份额。但难点在于,突破美国的科技封锁需要整个中国半导体产业共同发力,并不是华为一家科技公司能够做到;以及如若打破技术封锁,海思麒麟能否在短期内实现对于国外不断迭代的芯片巨头(苹果、高通等)的技术赶超,这对于华为来说依然困难重重。

Gartner研究总监、主任分析师 Masatsune Yamaji 在接受钛媒体App采访时则给出更为悲观的评价。他认为,华为所能做的就是生产先进工艺的芯片,而不依赖美国的技术,尽管这似乎很困难。而另一种可能是美国政府的制裁力度减弱,但不太可能发生。目前来看,半导体生产的资本、设备和半导体生产的材料由美国、欧洲和日本的企业主导,中国企业要赶上他们还需要很长时间。

三年投资半导体产业超亿元,重点布局四大核心领域

2019年4月23日,华为哈勃投资正式成立。

天眼查数据显示,该机构由华为投资控股有限公司全资控股,华为哈勃投资实控人、大股东是华为投资控股有限公司工会委员会,占股99.25%,华为创始人任正非占股0.75%。而华为全球金融风险控制中心总裁白熠担任哈勃投资的法定代表人、董事长、总经理,公司其他高管包括海思半导体董事长周永杰、华为无线网络研发原总裁应为民等。

公司成立至今近三年来,哈勃投资投资目标很明确,直指“卡脖子”技术,主要开展半导体与集成电路,芯片产业链的投资布局,促进芯片半导体产业的发展。

根据钛媒体App编辑的梳理,华为哈勃投资的近60个项目,主要围绕芯片制造产业链、芯片软件产业链、汽车电子、5G产业链,这几个正好是华为的核心业务,也是华为受美国出口限制最严重的技术领域。

具体梳理来看,华为哈勃重点投资涉及半导体设备/材料、通讯射频芯片、芯片设计工具EDA与工业软件厂商、第三代半导体(碳化硅、砷化镓)制造等核心产业领域中。

1、半导体设备/气体/材料厂商。作为国内芯片半导体行业被卡脖子的关键环节,半导体设备极为重要,如EUV光刻机成为芯片制造的一大命门。任正非曾经公开坦言:华为今天的困难是“设计的芯片国内还造不出来”。为此,华为也开始向设备布局,其中投资包括科益虹源光电、杰冯测试、苏州晶拓半导体科技、上海先普气体技术等;而半导体原材料是集成电路产业的基石,属于高壁垒行业,技术含量高、生产难度大。全球半导体原材料,日韩占据主导地位,国内自给率非常低,大部分依赖进口,而华为哈勃投资布局了锦艺新材、本诺电子等。

2、通讯射频芯片厂商。作为华为深耕已久的领域,通讯芯片对于5G时代极为重要,而射频功放及射频集成模块是智能手机中最为关键的芯片之一。近三年内,华为哈勃投资了注于射频前端及高端模拟芯片的唯捷创芯,和通讯射频滤波器灿勤科技等。

3、芯片设计工具EDA与工业软件厂商。作为IC设计最上游的产业,EDA是芯片设计必要的软件工具,而华为被美国以出口限制切断之后,美国EDA三巨头Synopsys、Cadence和西门子Mentor均拒绝给华为供货,因此让华为麒麟芯片无法设计制造。因此,华为哈勃近几年连续投资无锡飞谱电子、上海立芯软件(LEDATechnology)、上海阿卡思微电子等,而正在申请IPO的国微思而芯背后,也有华为哈勃投资的身影。而其他包括半导体制造MES软件,以及一些CAE仿真工业软件,华为哈勃投资也均有布局。

4、第三代半导体制造。该半导体以碳化硅和氮化镓为代表,具备高频、高效、高功率、耐高压、耐高温、抗辐射能力强等优越性能,是支撑新一代移动通信、新能源汽车、高速轨道列车、能源互联网等产业自主创新发展和转型升级的重点核心材料和电子元器件。华为哈勃连续投资天岳先进、天域半导体、鑫耀半导体等第三代半导体制造商,而且均具有工厂产线。

此外,钛媒体App发现,华为哈勃投资布局有两个重要风格:一是通过企业中早期入局,战略性投资意味浓厚,之前有媒体报道指,华为会给予被投企业订单支持,往往会成为该企业的第一大客户,比如华为氮化镓GaN充电就是天岳先进、鑫耀半导体制造生产销售;二是华为哈勃被投企业的持股比例上,早期的持股比例较高,比如哈勃投资在庆虹电子的持股比例达到32%,是其第二大股东,在立芯软件的持股为20%,是其第二大股东,而后续的一些项目,比如特思迪、东微半导体等,呈现持股比例逐渐减少趋势,后续部分项目的持股比例有被稀释的迹象。

据《财经》引述业内人士指,华为后期并不需要被投企业一定要和他们做生意,或者只和华为做生意,而更重要的是战略方向上的插空补缺。

重整“麒麟芯”背后的机会与挑战

2018年8月13日,这是所有华为人都不可能会忘记的日子。

时任美国总统特朗普签署了“2019财年国防授权法案”,强化了美国海外投资委员会(CFIUS)审查海外投资的能力,并明确禁止任何美国政府部门使用中国华为与中兴两家公司的产品,直接引发了后续美国对华为的四轮制裁措施。

(来源:Nikkei Asia)

随后在2019年5月15日,美国商务部工业和安全局(BIS)宣布把华为列入“实体名单”,部分美企开始严格执行出口管制命令,比如谷歌、英特尔等公司,逐步停止与华为进行合作。

截至目前,被美国四轮制裁下,华为基本丧失在智能手机领域的竞争力,外部采购的高通SoC也不具备5G功能,包括最新发布的华为P50等新品,均不支持5G网络。

根据Counterpoint数据显示,2021年四季度,位列全球智能手机出货量前五的品牌分别是苹果、三星、小米、OPPO、vivo,占比分别为23%、17%、12%、10%、9%。要知道,三年前华为手机和荣耀手机还排名前三,如今华为早已不在此列中。正如《跌倒华为,吃饱苹果》所述,华为丢掉的高端手机市场份额被苹果占据,而华为荣耀所在的中低端市场则被小米、OPPO和vivo三家中国厂商快速占领。

据芯片行业研究机构 IC Insights数据显示,2021年,全球移动芯片市场中,排除苹果iPhone A系列处理器,海思麒麟芯片被美国打压所失去的份额,已被高通和联发科占据。

刘颀指出,2021年安卓端旗舰手机SoC以高通骁龙888、与8 Gen 1平台为主,中低端处理器则被联发科天玑9000获得,无论是在性能还是功耗方面都有自己的优势,预计2022年会有多个搭载该移动平台的手机出货。

如若海思“麒麟芯”重归,那么,华为手机以及麒麟芯片杀回高端移动手机/SoC芯片市场,还有机会吗?背后还有哪些挑战需要克服?

刘颀接受钛媒体App独家采访时表示,以华为手机所在的消费电子行业为例,其最终目的是为消费者带来极致的用户体验,而SoC芯片作为消费电子中单体技术壁垒最高的核心元器件,性能、功耗等的优劣直接决定了消费者的用户体验。假设海思麒麟重归,华为凭借自己的消费电子产品矩阵以及长久的口碑、品牌积累,仍然有可能在市场上占有一定份额。

但他认为,海思麒麟回归的难点在于:1)突破美国的科技封锁需要中国的集成电路产业共同发力,并不是华为一家科技公司能够做到;2)如若打破技术封锁,海思麒麟能否在短期内实现对于国外不断迭代的芯片巨头(苹果、高通等)的技术赶超。

事实上,2013年,中国集成电路产业规模只有2500亿元,到2020年,中国集成电路产业规模达到了8848亿元,预估2021年将突破10000亿元,8年产业规模翻了两番。而从华为哈勃投资布局上来说,包括EDA工业软件、及半导体设备/气体/材料、通讯射频芯片等环节,均是中国持续缺位的“卡脖子”技术,也是能够追赶美国芯片巨头的重要环节。

不过,刘颀认为,加大国产芯片产业投资布局不应该是华为一家所能做到的,整个行业需要不断补足人才、技术、知识产权等。

“以EDA为例,真正意义上实现国产化替代需要产业链各方的积极配合与长久努力,如若实现:第一,推动集成电路行业不断成熟与发展,有效避免关键环节的“卡脖子”问题;第二,“国产化”通常意味着性价比,EDA的国产化能够打破美国三大巨头的垄断。所以国内IC设计企业抑或是IDM都能够有效节省设计工具的成本,同时下游应用到芯片的各个领域也会拿到更优惠的采购价格,会在全球范围内提升中国科技产品的竞争力,这一点对于上游无论是设备还是原材料都同样。”

“但难点在于,技术层面EDA工具需要将复杂物理问题用数学模型高度精确化表述,同时在确保逻辑功能正确的前提下,利用数学工具解决多目标多约束的最优化问题,还需要验证模型一致性问题,确保芯片在多个设计环节的迭代中逻辑功能一致,存在极高的技术壁垒;人才层面EDA工具行业的人才需要具备跨半导体、数学等领域宽泛而完备的知识储备,相较国外成熟的人才培养体质,目前中国还需要继续追赶。”刘颀对钛媒体App表示。

Strategy Analytics高级分析师吴怡雯则指出,在华为分离荣耀业务的时候,很多华为、海思半导体的研究人员都进入了荣耀,然后也看到华为不少员工转岗到其他团队。而且,华为部分员工还都被OPPO、小米等其他智能手机厂商挖走。一旦华为回归市场,如何迅速的把这些人重新聚集在一起,这是需要时间的。

Masatsune Yamaji对钛媒体App表示,华为所能做的就是生产先进的半导体芯片,而不依赖美国的技术,但这似乎很困难。目前华为没有办法购买先进制程的5G移动芯片,不仅是从海思,而是从所有芯片供应商那里。现阶段华为唯一能做的就是生产4G智能手机等成熟产品。“主要因为,半导体芯片生产的很大一部分关键技术掌握在美国、欧洲国家和日本手中。”

根据Gartner于2月初发布的研究报告显示,半导体短缺问题和新冠疫情扰乱了2021年全球原始设备制造商(OEM)的正常生产,但十大OEM买家的芯片支出猛增25.2%,占到了整个市场的42.1%。

自2011年以来,苹果和三星电子一直保持着前两名的位置,这些年来这两家公司互换排名。而华为很难采购到芯片,2021年从第3位跌至第7位。OPPO和vivo所在的步步高电子,以及小米等其他中国智能手机OEM大幅增加了半导体支出,它们成功地获得了2021年华为在智能手机市场所流失的市场份额。

2021年全球半导体设计总体潜在市场(TAM)十大公司支出额(来源:Gartner报告)

Masatsune Yamaji 接受钛媒体App采访时表示,此时此刻,美国政府并没有阻止大部分中国企业制造、购买先进制程芯片,这也是小米等中国手机厂商增加市场份额和半导体支出的原因。他认为,如果美国不制裁的话,小米这些企业依然会长期使用5G芯片占据手机市场前列,但小米、OPPO会考虑布局未来的自研芯片。

公开数据显示,在近五年的集成电路行业投资事件中,小米集团以42笔投资位列第四,甚至超过了国家集成电路产业投资基金。今年1月发布的小米12 Pro手机中,采用了最新自研的澎湃P1充电芯片,引发了市场关注。

华为轮值董事长徐直军近日表示,华为不要求海思盈利,只要有能力,就会一直养着这个大团队。有消息指,海思2021年开支超过百亿元,对比之下,在今年一季度,海思营收下降近90%,存在着巨大的不确定性。

留给华为再造“芯”的时间已经不多了。通过华为哈勃加快投资步伐重整“麒麟芯”,或许会成为华为消费品业务东山再起的重要路径。但未来究竟是否会让麒麟芯片重回巅峰,似乎是一个未知数。