1.中国黄金:黄金珠宝央企龙头,全产业链协同发展

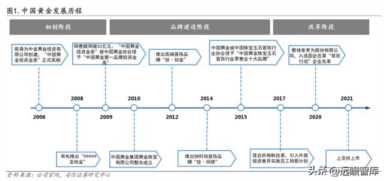

1.1.发展历程:投资金条打开市场,央企混改注入活力

实物黄金消费和投资领域龙头,混改注入新活力。中国黄金是中国黄金集团有限公司的控股子公司,目前已形成以“中国黄金”为母品牌、“珍﹒如金”和“珍﹒尚银”为子品牌多品牌并举,集设计、加工、批发、零售、服务于一体,多销售渠道并行的黄金珠宝全产业链综合体。

其发展历程可分为三个阶段:

(1)初创阶段(2006-2009年):2006年公司始建,前身为“中金黄金投资有限公司”,同年“中国黄金投资金条”正式亮相;2008年,率先推出“99999至纯金”;2009年,“中国黄金投资金条”被中国黄金协会授予“中国黄金第一品牌投资金条”。

(2)品牌建设阶段(2010-2016年):2010年,中国黄金集团黄金珠宝有限公司整合成立,除主品牌外,此后分别于2012年和2014年推出高端首饰品牌“珍·如金”和快时尚首饰品牌“珍·尚银”,形成多元化品牌矩阵。2015年,中国黄金被中国珠宝玉石首饰行业协会授予“中国黄金珠宝玉石首饰行业零售业十大品牌”。

(3)改革阶段(2017年至今):2017年公司成为国家第二批混合所有制改革试点单位,通过增资扩股成功引进了包括中信证券、京东、兴业银行、中融信托、建信信托、越秀产投和浚源资本在内的多元化外部投资者,协同互补,为公司发展注入新活力;2018年公司入选国企改革“双百行动”企业名单;2021年,公司成功在上交所上市。

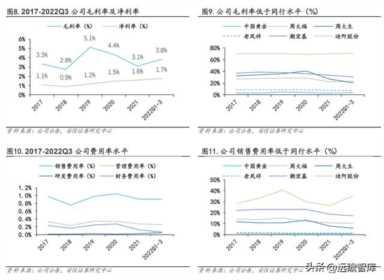

盈利能力整体上行,费用端控制良好。

由于公司黄金产品收入占比高达97%以上,且其中附加值低的金条收入占比较大,故毛利率低于同行水平,2021年受投资金条和回购金体量增大影响,毛利率下降至3.1%;而随着公司K金珠宝的发展以及高附加值产品的推出,盈利能力有望持续提高。

费用端,公司费用管控良好,销售费用率维持在1%左右并处于行业较低水平,管理费用率下降的同时加大研发投入提升产品力,因此净利率总体呈现稳步上升的态势。此外,公司近5年的平均存货周转率在12.2次/年,高于同业水平。

根据欧睿数据,2022年我国大陆地区珠宝市场规模达到8159亿元/ 6.8%,疫情背景下保持稳健增长。据中宝协统计,2021年各细分品类中黄金占比最高,达到58.3%,其次为钻石和翡翠,均分别占比13.9%。

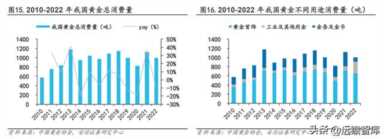

黄金消费总量保持高位,黄金首饰为主要用途。

在古代黄金是富贵的象征,传统习俗中结婚四金/五金象征着传承,加上投资的独特属性,国人对于黄金偏好由来已久。随着市场管制放宽、规模扩容、产品多样化,黄金消费规模处于高位,2013年在黄金价格大幅下跌和“抢金潮”的带动下全国黄金消费量首次突破1000吨,2021年疫情趋稳后黄金需求反弹,总消费量为1120.9吨/ 36.5%,2022年受国内疫情多点散发影响,黄金消费量同比略有下滑。

分不同用途来看,黄金首饰为主要消费用途,占比保持在60%~70%,其次为金条及金币。

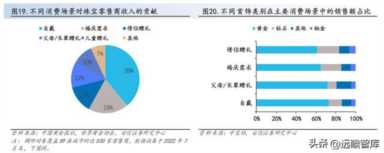

“悦己”主义引领下,非婚场景金饰消费增长。随着消费者经济独立性的提高以及消费观念的发展,珠宝消费不再局限于婚嫁场景。根据中国黄金报社、世界黄金协会调查,自戴场景贡献了珠宝零售商收入39%,而婚庆需求仅贡献19%,同时自戴场景中的金饰占比也高于其他场景。

高毛利吸引品牌纷纷入场,加速消费者教育。

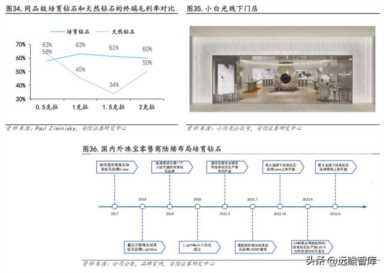

从零售商角度,根据全球知名钻石分析师Paul Ziminisky在其网站上发布的报告,刨除品牌溢价,对于相同品级(圆形、无色、VS净度)的裸钻,培育钻石销售毛利率可达到天然钻石的1.8倍。丰厚的利润空间成为大批珠宝零售商积极布局培育钻石的重要动力。

全球市场,施华洛世奇于2017年推出培育钻石品牌Diama,钻石龙头戴比尔斯 2018 年推出培育钻石饰品品牌 Lightbox,珠宝品牌潘多拉2021年宣布全面采用培育钻石生产新系列产品,22年6月法国奢侈品巨头LVMH联合两家机构向以色列培育钻石生产商LUSIX共同投资9000万美元;国内市场,除新兴的独立培育钻石品牌如小白光、凯丽希之外,传统珠宝商如豫园、周大福、曼卡龙等都陆续推出针对配饰市场的培育钻石品牌,中国黄金、潮宏基也官宣入场。

品牌端先行发力催化需求释放。

对于目前仍处于发展初期的培育钻石行业,品牌端先行发力造势,通过各种营销手段宣传培育钻石概念、提升消费者认知和接受度,能够极大促进早期市场打开和需求释放。

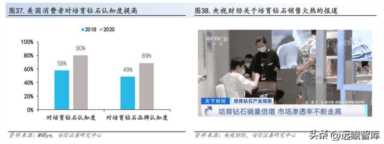

根据MVEye调研,2018-2020 年,美国消费者对于培育钻石的认知度已经由 58%上升至 80%,对于培育钻石品牌的认知度由 49%提升至 69%。根据央视财经报道,某培育钻石品牌22年北京新开店首月业绩较21年上海新开店首月业绩增长7.5倍;北京某培育钻石销售门店7月业绩环比 400%。

实施产品差异化战略,跨界合作打造品牌特色。

目前公司已经形成以覆盖全年龄消费人群的“中国黄金”为母品牌,高端轻奢品牌“珍·如金”和快时尚消费品牌“珍·尚银”为子品牌的多元化品牌体系。同时结合国潮、科技、IP等热点,打造特色产品。

2021年,公司推出如故宫、迪士尼、航天十二宫等系列新品,构建年轻化、活力化产品序列,自主研发 “中金祥锣”及上市相关文创产品,协助客户打造“开年祥锣共响”等特色仪式,实现品牌文化输出。

2022年,公司联合小米有品将黄金元素与科技技术融合,推出“金扣扣”试水“文化 科技”产品模式;联合中国航天系统科学与工程研究院、中国航天基金会在神州十三号返航之际推出“为你摘星”等系列产品。

多维宣传品牌核心价值,深化品牌认知度。2016年中国黄金独家冠名央视网络春晚,2020年特别呈现央视三套大型综艺,实现品牌形象有效传播。

2022年推出全新广告篇《发光的金子》,展现中国黄金作为行业“国家队”突破极限、追求卓越的精神内核,并借助乒乓球世界冠军的影响力,响应国家体育强国号召,履行央企责任。在触达更多消费者的同时,进一步践行“黄金为民,送福万家”理念。

3.2.直销 经销同步发力,多点开花夯实渠道布局

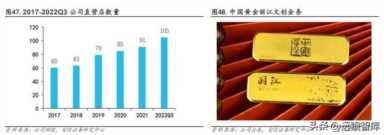

直销、经销同步发力,夯实渠道占领市场。公司销售渠道丰富,直销模式主要包括直营店渠道、大客户渠道、银行渠道、电商渠道等,经销模式主要为加盟店渠道。直营店方面,公司直营店数量较少,截至2022Q3达到105家,较年初新增14家,主要分布在高线城市的高端商圈,围绕区域旗舰店拓展优质店面,着眼于提升品牌的影响力与辐射面,同时深化“文旅 商业”合作模式,挖掘热门景点,研发以标志性建筑物为主题的系列新品。

大客户渠道主要满足各类集团采购、团购定制、大额客户采购或集中采购业务需求,重点围绕定制业务、项目制业务等方面开展建设。

银行渠道,公司利用商业银行渠道体系完善、管理规范、网点众多的优势,与多家大中型银行长期合作,提高渠道效能及产品市占率,2022年公司积极开发烟台银行、临商银行等地方银行客户,同时推进“互联网 ”转型,根据2022年半年报披露,黄金红包项目当前注册用户已超 300 万人,日活用户约 5 万人。

电商渠道优化运营,加快图文和直播电商双转型。

电商渠道收入增长迅速,2021年实现收入48.3亿元/ 99.9%,占比达到9.5%。公司已与京东、天猫、苏宁等多家主流电商平台达成合作,针对性打造爆款产品,并精准把握平台流量变化趋势,2020-2021年相继入驻抖音、快手、网易严选、小红书等新兴渠道。

2021 年 12月,中国黄金全资子公司中金珠宝电子商务有限公司在湖南长沙成立,将充分利用“网红之城”的优势,打造品牌专属直播基地,同时与政府签署合作协议打造“中国黄金街”,促进“线上 实体”融合发展。

加速渠道下沉,加盟体系稳步扩张。

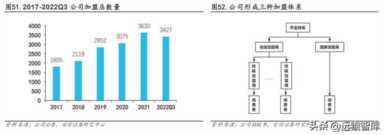

公司在一二线城市核心商圈及重要交通枢纽开设旗舰店,形成经营管理标准化的样板店,从而辐射周边三、四线及以下城市,实现加盟店快速扩张,公司加盟店数量从2017年末的1805家增长至2022Q3的3427家。同时,公司形成省级加盟商、直接加盟商和终端加盟商的三种加盟体系,以更好调动销售积极性,提高地域覆盖广度。

面对疫情,公司快速出台“三减一补”、“3 1”等支持政策,为加盟渠道发展蓄能。

4.开辟新增长曲线,拓展精炼回购业务,进军培育钻石

4.开辟新增长曲线,拓展精炼回购业务,进军培育钻石

4.1.拓展精炼回购业务,纵向延伸产业链

布局精炼回购赛道,实现全产业链闭环。

黄金回收、以旧换新长期以来都是中国黄金特色业务,公司在多个门店开设“回收窗口”以满足顾客需求。

为进一步优化精炼回购业务、打造完整产业链条,2020年8月中金精炼完成股份制改造,由中国黄金集团黄金珠宝股份有限公司控股60%,9月中金精炼顺利通过上海黄金交易所验收,12月“中国黄金”品牌获得上金所“标准金锭”交易资格。2021年4月9日中金精炼正式投产,随后中国黄金贵金属服务中心在深圳、东莞、番禺等地相继开业。

目前中国黄金贵金属服务中心提供四种类型的业务:黄金提纯加工(可提供成色为“4-9、5-9及5-95”标准浇铸原料金锭)、贵金属回购(包括黄金、白银、铂金、铑、钯、铱等)、线上回收中心、投资金条销售。

除线下门店外,“中国黄金回收平台”小程序于2021年9月正式上线运营,全面实现点对点面向消费者的回收模式,形成“互联网 黄金回收 标准金锭交易”的完整链条,根据2022年半年报披露,22年上半年线上平台累计活跃用户逾 12 万。

6.风险提示

6.风险提示

(1)宏观经济下行风险

黄金珠宝作为客单价较高的可选消费品,与经济景气度高度相关,若宏观经济和市场增速不及预期,居民收入大幅下滑,将降低对黄金珠宝的购买力从而影响公司业绩。

(2)市场竞争加剧风险

国内珠宝企业均通过加速展店实现扩张、抢占市场份额,同时新品牌和新经营理念不断涌现,可能导致消费者流失、公司市占率下降。

(3)门店拓展不及预期的风险

随着近年同业竞争加剧、公司大力加密加盟店布局,若未来门店拓展数量不及预期、单店运营质量下滑,将会导致公司业绩不及预期水平。

(4)培育钻石业务不及预期的风险

目前培育钻石在我国终端消费渗透率水平较低、消费者认知度有待提高,若市场需求不及预期,将会导致公司业绩不及预期水平。