不管承不承认,中国房地产经过20多年的高速发展,已经确信无疑地走向拐点。2021年,房地产业犹如掉进冰窟一般,整体陷入佛系躺平的状态。这只不过是多年积累的房地产问题的总爆发而已。随着中国城市化和工业化进入后半程,特别是近年来出生率断崖式下跌和人口负增长的提高到来。未来的中国房地产可能不复是周期性的景气盛衰,而更可能是走向长期的下降通道。今后的房地产是大萧条也好、大衰退也罢,总之高峰期已过。

时代大转折来临时,最怕听风就是雨,局中人更应该保持冷静清醒的头脑和定力。任何时代,房子都是人类生存的必需品,这个行业不会消失,只会改变。房子除了居住功能,还有投资属性。买房置业是古今中外富裕后的人们优先考虑的投资行为。尤其是在货币贬值严重,钞票越来越不值钱的现代社会,寻找能够保值增值的投资渠道,是有点闲钱的群体阶层都无法回避的问题。

关于房地产与通货膨胀的关系,是个十分复杂的经济学课题。即使写本书也不见得能把关系扯清楚,这不是本文所要解决的问题。抛开繁琐深奥的理论闸述,用真实发生的历史数据来揭示事实,指导行为是中国地标城策院始终如一的研究宗旨。

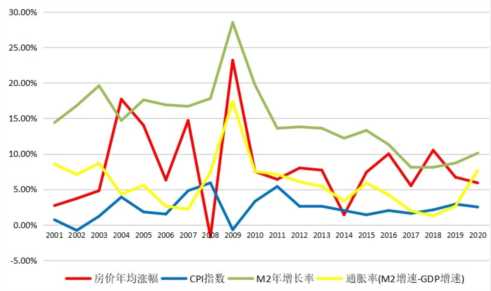

▼本世纪前二十年中国房价走势与通胀率相关经济指标对比

要搞清楚房价与通货膨胀的关系,首先要界定通货膨胀的具体内涵。特别是在中国,因为经济长期快速发展和特殊的国情,常见的经济指标与国外的通行概念并不完全一致,更与普通百姓的真实感受有较大反差。

通胀率作为反映经济运行的核心指标,更是观点繁多,头绪杂乱。本文删繁就简地对通货膨胀率作了简单归纳。

通货膨胀率(Inflation Rate),也称为物价变化率,是货币超发部分与实际需要的货币量之比,用以反映通货膨胀、货币贬值的程度。经济学上,通货膨胀率为:物价平均水平的上升幅度(以通货膨胀为准)。通货膨胀率的计算方式主要有三种方法:

第一种:基于价格指数变化计算:通货膨胀率={(现期物价水平 -基期物价水平)/基期物价水平}

虽然这个公式看起来简单,但是由于物价水平的统计过于庞大和复杂,通常以居民消费价格指数(CPI)代替。

第二种:基于货币超发计算:通货膨胀率≈{(现期货币供应量 -基期货币供应量)/(基期货币供应量)}-{(期间新增货币需求量)/(基期货币供应量)}=货币供应增速-货币需求增速

在货币流通速度不变的情况下,货币需求增速就是GDP增速,所以对通货膨胀率的计算可以最终简化为:通货膨胀率≈货币供应增速-GDP增速

第三种:基于货币增发计算:通货膨胀率={(现期货币供应量 -基期货币供应量)/(基期货币供应量)}=货币供应增速

对于货币供应量,有三个定义M0,M1,M2,分别表示流通中的现金,狭义货币与广义货币。M0=流通中现金,M1=M0+可开支票进行支付的单位活期存款,

M2=M1+居民储蓄存款+单位定期存款+单位其他存款+证券公司客户保证

M2不仅反映现实的购买力,还反映潜在的购买力,流动性偏弱,但反映了社会总需求的变化和未来通胀的压力状况。因此,对于货币供应量,本文采用M2数据。

2001-2020年中国房价与主要经济指标走势

时间

商品房销售

价格(元/㎡)

房价年

涨幅

CPI

M2供应量(亿元)

M2年增长率

GDP总量(亿元)

GDP

增速

通货膨胀率

2001

2170

2.7%

0.7%

158301

17.6%

110863

8.34%

8.55%

2002

2250

3.7%

-0.8%

185007

16.8%

121717

9.12%

7.09%

2003

2359

4.8%

1.2%

221222

19.6%

137422

10.04%

8.67%

2004

2778

17.7%

3.9%

254107

14.7%

161840

10.11%

4%

2005

3167

14%

1.8%

298755

17.6%

187318

11.39%

5.55%

2006

3366

6.3%

1.5%

345577

16.9%

219438

12.73%

2.61%

2007

3863

14.7%

4.8%

403442

16.7%

270092

14.23%

2%

2008

3800

-1.7%

5.9%

475166

17.8%

319244

9.65%

7.41%

2009

4681

23.2%

-0.7%

610224

28.5%

348517

9.40%

17.39%

2010

5032

7.5%

3.3%

725851

19.7%

412119

10.64%

7.51%

2011

5357

6.4%

5.4%

851590

13.6%

487940

9.55%

7.10%

2012

5790

8%

2.0%

974148

13.8%

538580

7.86%

6.06%

2013

6237

7.7%

2.0%

1106524

13.6%

592963

7.77%

5.40%

2014

6324

1.4%

2%

1228374

12.2%

643563

7.43%

3%

2015

6793

7.4%

1.4%

1392278

13.3%

688858

7.04%

5.89%

2016

7476

10%

2%

1550066

11.3%

746395

6.85%

4.20%

2017

7892

5.5%

1.6%

1690235

8.1%

832035

6.95%

1.96%

2018

8726

10.5%

2.1%

1826744

8.1%

919281

6.75%

1.24%

2019

9310

6.7%

2.9%

1986488

8.7%

986515

5.95%

2.64%

2020

9860

5.9%

2.5%

2186795

10.1%

1015986

2.23%

7.68%

(数据来源:国家统计局)

20年平均CPI:过去20年全国CPI指数,最高年份5.9%,最低年份-0.8%,CPI年平均增幅<3%,居民消费物价总体上涨平缓。20年房价涨幅:2001年全国商品房平均售价2170元/㎡,2020年售价9860元/㎡。20年累计上涨454%。由于中国巨大的地域差异,各地的房价涨幅相差十分悬殊。20年GDP增速:2001年全国GDP110863亿元,2020年GDP总量增加到1015986亿元,20年累计增长了916%。20年货币(M2)增量:2001年全国M2供应量158301亿元,2020年M2供应量2186795亿元。2001-2020年20年期间的总供应量增长率1524.54%,复合年化增长率为14.96%。简单说就是:2020年12月31日,1624.54元人民币的购买力大致相当于2001年1月1日100元人民币的购买力。20年通货膨胀率(M2增速-GDP增速):将20年通货膨胀率进行汇总整理,可以得到我国2001-2020年期间的总通货膨胀率207.87%,复合年化通货膨胀率为5.78%。简单说就是:2020年12月31日,307.87元人民币的购买力大致相当于2001年1月1日100元人民币的购买力。

根据2001-2020年全国房价和CPI、GDP、M2供应量增速变化,可以简单比较20年房价与三种通货膨胀率间的强弱:

·全国平均房价增速 > 通货膨胀率1(CPI增速)

·全国平均房价增速 > 通货膨胀率2(M2增速-GDP增速)

·全国平均房价增速 < 通货膨胀率3(M2增速)

2001-2020年中国房价与主要经济指标走势对比

本世纪前20年,中国商品房价格涨幅基本上维持在CPI(下限)和M2(上限)震荡区间内浮动,与通货膨胀率(M2增速-GDP增速)轨迹缠绕,走势略强于通胀率曲线。随着中国经济增速减缓和货币供应量持续减少,各项经济指标运行曲线有整体收敛趋势,房价涨幅与GDP、M2增速及通胀率的波动空间越来越小。

纵观中国过去20年的房价涨幅,基本上跑赢了国际通常意义上的通货膨胀率(CPI和M2增速-GDP增速),但仍然远低于货币供应量增速。中国数十年经济的高速发展,是以海量发行的货币支撑起来的。尽管前二十年,中国普通消费品物价上涨并不算高,老百姓对钞票贬值依然深有痛感。源于超发的大量货币催生资产价格的快速膨胀,前20年如果没有优质的资产标的物投资,普通群众很难说财富得到实质性增长。在中国,跑赢M2供应量,才可以说真正实现了财富保值增值。

2001-2020全国主要城市商品住房价格及涨幅

对比项目

2001年

2020年

20年累计涨幅

M2供应量(亿元)

158301

2186795

1524%

全国房价(元/㎡)

2170

9860

466%

区域房价(元/㎡)

全市

市区

中心城区

市区

中心城区

1、北京

4716

63414

116646

1344%

2473%

2、上海

3658

55834

94270

1526%

2577%

3、深圳

5517

73334

107078

1329%

1940%

4、广州

4046

36352

55720

898%

1377%

5、厦门

2562

46295

58254

1806%

2273%

6、杭州

2844

31861

49736

1120%

1748%

7、南京

2663

31556

47181

1184%

1771%

8、天津

2308

25815

54221

1118%

2349%

9、成都

1849

17507

23647

946%

1279%

10、武汉

2065

18429

25222

892%

1221%

过去20年,北上广深和全国主要区域中心城市房价涨幅均超过10倍。特别是一线城市和新一线城市中心城区房价涨幅强于货币供应量增速。拥有全国一二线城市核心地段的优质房产才算是真正跑赢了通货膨胀,成为时间的朋友。

▼中美房地产价格锚定目标的差异

在房地产资产价格的锚定目标上,中国与以美国为代表的发达国家有着较大差异。过去20年,中国名义CPI涨幅相比房价涨幅和货币发行量增速微不足道。资产价格的比较对象更偏重于货币供应量。房地产是严重依靠资金推动的,而前20年中国的货币发行量在全世界首屈一指,之所以没有引发大规模通胀,房地产这个资金蓄水池功不可没。相应地,如果没有不动产投资,中国百姓是不可能享受到经济快速发展带来的财富增值的。

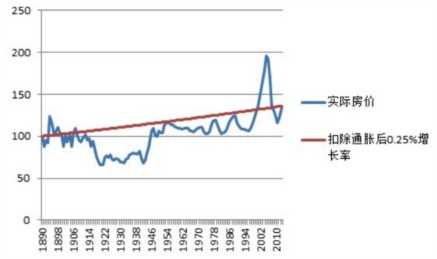

美国作为老牌资本主义发达国家,房地产走过了一百多年发展历程,历经多轮盛衰周期,产业极其成熟。由于美国已进入后工业化和城市化阶段,房地产建设量非常稳定,房价的涨跌主要与通货膨胀率(CPI)相关。两国在CPI的构成上也可看出明显差别。

美国CPI分类中,住宅权重占42%,是CPI构成中的大头。而中国CPI结构中住宅类只占20%的权重,住宅类CPI也是测算租赁房租。仅从CPI结构上,美国的CPI可以如实反映美国房价的动态变化,两者相互作用、相互影响。中国以食品为龙头的CPI在过去20年的经济高速发展中,对房价反映的失真也就顺理成章。

两国居住类CPI走势强弱高下立判,尤其是**后美国疯狂开动印钞机放水,房价上涨对CPI攀升的推动十分明显。而中国在房住不炒的政策约束下,两国CPI有越拉越大的趋势。

在过去的123年中,美国房价平均内生(几何)增长率为3.07%。在同样的123年中,美国CPI年通胀率为2.82%。美国的房价以高于通胀率千分之2.5%的速度涨了一百多年。一般的常识是房地产是抗通胀的,在扣除通胀率后,美国的房价就基本不涨了。

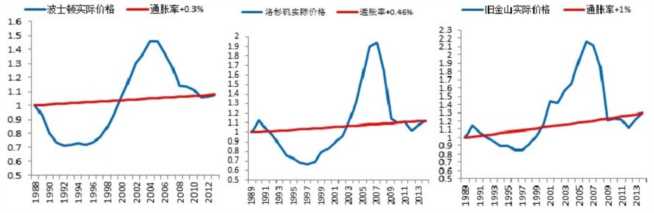

美国几个主要城市房价与通胀率的关系反映了这一点。如果在1988年初把波士顿的房价折成1元,那么到2013年涨到1.08元,相当于扣除通胀后以每年0.3%的速度增长。如果在1988年初把洛杉矶的房价折成1元,那么到2013年涨到1.12元,相当于扣除通胀后以每年0.46%的速度增长;如果在1988年初把旧金山的房价折成1元,那么到2013年涨到1.29元,相当于扣除通胀后以每年1%的速度增长。旧金山的房价涨幅是最大的,一个重要原因是硅谷造富的驱动。

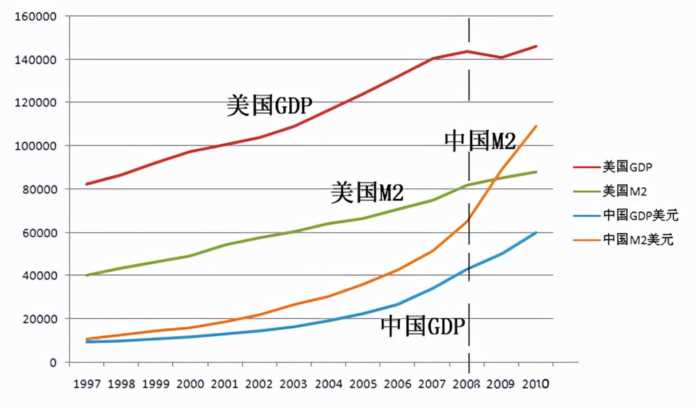

美国以金融立国,中国是世界工厂,这是留给世人的通常感觉。而中美两国在GDP与M2的关系上却颠覆了常规印象。美国的M2供应量始终低于GDP,而中国的M2供应量远大于GDP总值。

我国2020年末的M2余额为218万亿元,与GDP之比为215%,而美国2020年的M2/GDP为91.6%,不足中国一半,美国纸币超发严重但M2相较我国没那么大。M2代表着市场中的货币量,资金流向决定了财富涨落。过去20年,相比于CPI微不足道的涨幅,在中国,资产价值与货币供应量(M2)的关系显而易见更加重要。从2017年起,中国M2增速连续三年低于10%,2020年因为**原因有所增长,但增速与高峰期也不可同日而语。M2增速的回落可能也是全国各地房价涨势衰竭的原因之一。

▼中国房地产未来的投资前景

众所周知,中国经济增长主要靠投资、出口和消费三驾马车拉动。投资要靠货币供应量推动,在经济学上有边际效应递减规律。2020年全国M2超过200万亿元,而经济增速创下新低。出口受**刺激十分红火但也难言可持续性,消费疲软是制约经济的核心因素。这也是国家提倡共同富裕,推动经济双循环战略的原因。未来,中国居民能否实现真正的财富增长,取决于两个方面,一是收入增长超过通胀率(M2-GDP增速),二是资产价值超过货币供应量增速(M2)。

2001-2020年中国城镇居民收入增长与房价、通胀率

时间

城镇人均收入

收入增长率

商品房销售价格

房价年涨幅

CPI

M2增速

GDP增速

通货膨胀率

2001年

6824

9%

2170

2.7%

0.7%

17.6%

8.34%

8.55%

2002年

7652

12.1%

2250

3.7%

-0.8%

16.8%

9.12%

7.09%

2003年

8406

9.8%

2359

4.8%

1.2%

19.6%

10.04%

8.67%

2004年

9335

11%

2778

17.7%

3.9%

14.7%

10.11%

4%

2005年

10382

11.2%

3167

14%

1.8%

17.60%

11.39%

5.55%

2006年

11620

11.9%

3366

6.3%

1.5%

16.9%

12.73%

2.61%

2007年

13603

17%

3863

14.7%

4.8%

16.7%

14.23%

2%

2008年

15549

13.5%

3800

-1.7%

5.9%

17.8%

9.65%

7.41%

2009年

16901

8.7%

4681

23.2%

-0.7%

28.5%

9.4%

17.39%

2010年

18779

11.1%

5032

7.5%

3.3%

19.7%

10.6%

7.51%

2011年

21427

14.1%

5357

6.4%

5.4%

13.6%

9.55%

7.1%

2012年

24127

12.6%

5790

8%

2.6%

13.8%

7.86%

6.06%

2013年

26467

9.7%

6237

7.7%

2.6%

13.6%

7.77%

5.40%

2014年

28844

9%

6324

1.4%

2%

12.2%

7.43%

3%

2015年

31195

8.2%

6793

7.4%

1.4%

13.3%

7.04%

5.89%

2016年

33616

7.8%

7476

10%

2%

11.3%

6.85%

4.2%

2017年

36396

8.3%

7892

5.5%

1.6%

8.1%

6.95%

1.96%

2018年

39251

7.8%

8726

10.5%

2.1%

8.1%

6.75%

1.24%

2019年

42359

7.9%

9310

6.7%

2.9%

8.7%

5.95%

2.64%

2020年

43834

3.5%

9860

5.9%

2.5%

10.1%

2.23%

7.68%

本世纪前20年,中国城镇居民人均可支配收入增长迅速。从2001年的6824元到2020年的43834元,20年累计增长642%,增速超过全国房价平均增速。大多数年份的收入增速也高于房价、CPI和GDP增速,居民收入的增加是实实在在的,问题在于收入分配不均衡。有隐忧的是从2015年起,收入增速快速下降,告别了两位数增长。收入与房价和GDP增速的差距越来越小,居民收入增加已经明显减弱。

最近5年收入平均通胀率

年份

收入增速

通货膨胀率

2016年

7.8%

4.20%

2017年

8.3%

1.96%

2018年

7.8%

1.24%

2019年

7.9%

2.64%

2020年

3.5%

7.68%

平均值

7.06%

3.54%

过去5年,通货膨胀率的平均值约为3.54%,复合年化通货膨胀率3.51%;而前5年居民收入的算术平均增速为7.06%。同时,考虑到2020年**以及未来利率的下行趋势,未来十年,对于基本生活消费品物价指数,通货膨胀率会在每年3-4%左右甚至略高,与过去20年CPI的平均增速有所上升。但只要不出现2020年**引起的收入剧烈下降,居民收入增长超过消费品物价增速问题不大。

最近5年M2供应量增速

年份

GDP增速

M2增速

2016年

6.85%

11.30%

2017年

6.95%

8.10%

2018年

6.75%

8.10%

2019年

5.95%

8.70%

2020年

2.23%

10.10%

平均值

5.75%

9.46%

从M2来看,过去5年,M2计算的广义通货膨胀率为每年9.46%,复合年化通货膨胀率9.45%。由于全球**大流行,各国纷纷开闸放水刺激经济,加之大宗商品涨幅惊人,美国通胀率上升将是长期趋势;对国内的资产价格起到顶托作用,通货膨胀率长期会保持高位。未来十年,对于核心资产,实际通货膨胀率可能会不低于每年10%。

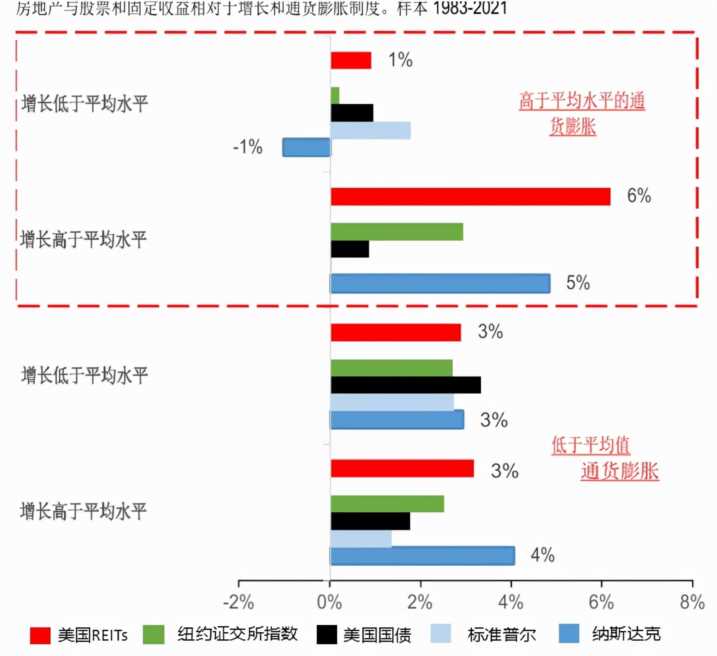

在美国,一旦处于高通胀率周期,房地产信托投资基金(REITs)的收益表现往往强于国债、指数基金和股票。房地产作为保值工具的特性十分明显。**以后美国房地产市场的逆势大涨,也与富裕阶层加大对房地产的投资分不开。

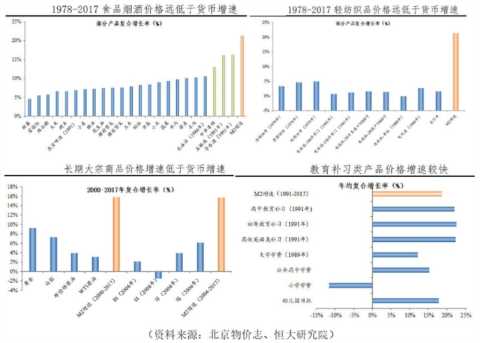

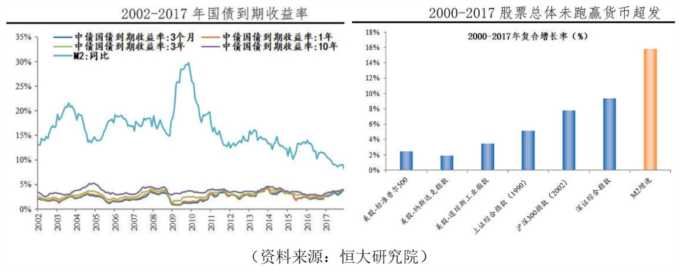

近几十年,中国居民的投资经历就是一部与通胀相抗衡的斗争史。只要经济过热,各种物资和投资工具都被翻来覆去的轮番炒作过。但真正能跑赢货币放水的产品寥寥无几。根据研究机构的调查,从1978年到2017年,全国纺织品、食品烟酒、大宗商品的价格涨幅均跑不过M2增速,即使被捧上神坛的国酒茅台,不算黑市价的正常零售价也低于货币发行速度。唯一能笑傲江湖,睥睨众生的行业就是教育产业。课外培训能掏空中国家长的钱包果然真实不虚。国家对教育产业的“双减”政策确实英明,切中要害。

在证券市场,股票、债券、基金等产品正常情况下的投资收益远低于M2增速。至于靠期货、P2P金融来赚取意外横财,对普通老百姓而言,成为被收割韭菜的概率更大。像贵金属、珠宝、古玩、字画等小众投资品,专业和技术门槛太高,更不是一般人能够玩得转的。

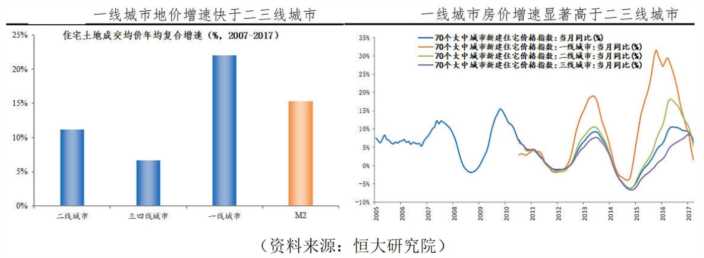

中国居民能够稳定放心、低门槛地实现财富保值增值的投资对象可能只有一线城市和部分二线城市的房地产。过去20年,中国一线城市的地价增速高于M2增速,部分新一线和强二线省会城市中心城区的房地产也能跑赢M2。经济越有活力、人口流入越多的城市,房价的前景越光明,这已经是无需论证的事实。

通货膨胀与经济增长可以说形影不离,特别是**后全球面临百年未有的大变局,基于对未来不确定的恐惧,加剧了人们对财产的占有和保护心理。如何在大通胀时代,守护我们的财富?著名的网红经济学者给出了抵御通胀的三点投资建议:

第一:都市圈和城市群的房子

第二:供给稀缺的贵金属

第三:成长赛道的龙头公司

对于没有生产资料和专业经验的绝大多数工薪阶层和普通生意人,第二、三点投资建议基本属于过过眼瘾,看看就好。对于普通人投资机会,与本文观点不谋而同的是第一点:都市圈和城市群的房子。

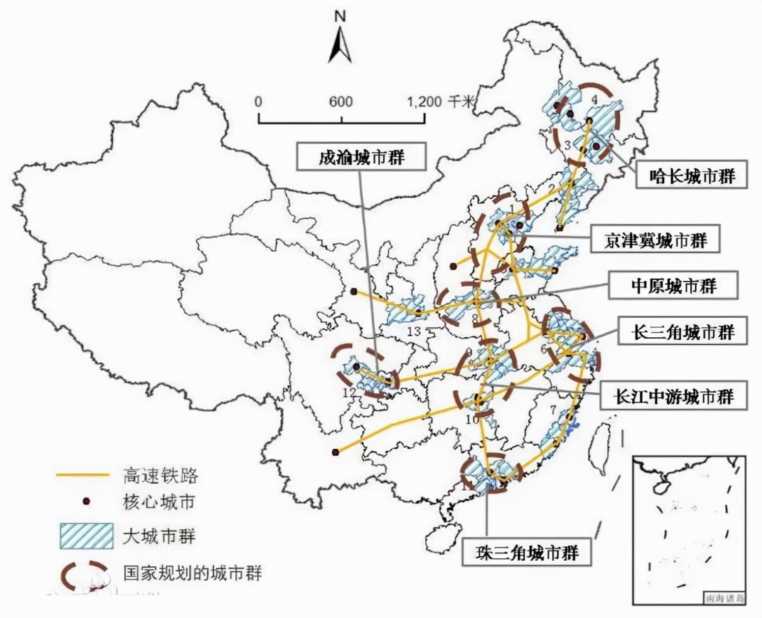

未来中国房地产整体趋势是走下坡路,但是两极分化更加明显,一线、新一线和三四城市、县城乡镇的房价可能会天隔地远。房价一窝疯普涨的时代已经远离,将来的房产投资需要审慎的选择和判断。选择房产,更大的侧重点是选择地域和城市。一线城市自不待言,新一线城市、各大区域的中心城市和省会城市中心城区的房地产,也是能战胜通胀的靠谱选择。未来中国区域竞争是以城市群和都市圈来划分势力范围,房地产也将依托经济向上、人口集中的大城市才有大的发展。

未来若干年的通胀趋势和房地产投资前景已经明了,剩下的就是如何把握机会,增强自身投资实力的问题。不管怎样,相比那些复杂深奥的高门槛投资渠道,房子在中国依然是最大多数人不可替代的放心安全的资产保值手段。