说起个人奢侈品消费市场,不得不提中国,因为2019年,我国个人奢侈品消费额占全球总额的比例高达33%。

说起奢侈品,不得不提中国中免,因为在国内免税行业,中免具有绝对的统治力:

这个被称为免税茅的公司,到底有哪些魅力呢?

读完这篇文章,你对中免的理解,可能会超过80%的人。

本文分9个章节:1、业务组成 2、股权结构 3、竞争格局 4、财务透视 5、竞争优势 6、发展前景 7、主要风险 8、估值 9、总结。各位看官,各取所需。

1、中国中免的主营业务

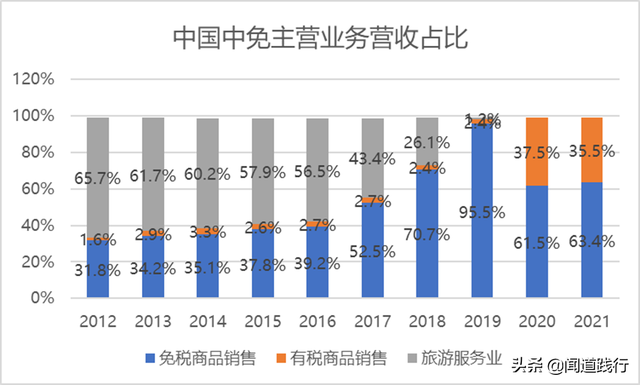

公司的主营业务包括免费商品销售、有税商品销售和旅游服务业。

旅游服务业主要是指:出入境旅游和国内旅游。

免税商品、免税品是指:免征关税、进口环节增值税和消费税的进口商品和实行退(免)税(增 值税、消费税)进入免税商店销售的国产商品。

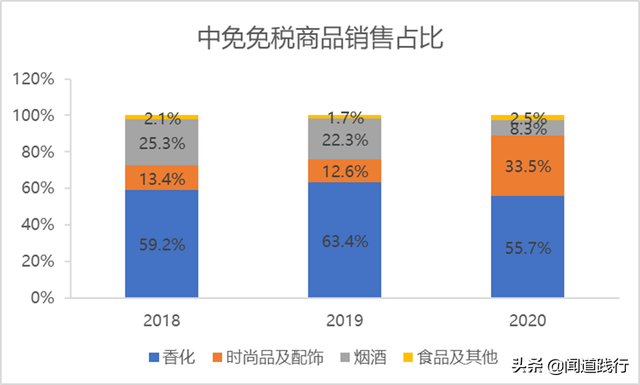

公司销售的免税商品主要包括:烟酒、香化、精品、服饰、电子产品等。

2019年2月,公司以18.31亿元的对价将国旅总社100%股权转让给控股股东中国旅游集团,剥离国旅总社,聚焦免税业务。

2020年6月,公司更名为“中国旅游集团中免股份有限公司”,进一步明晰战略定位,聚焦免税业务。

免税商品销售是公司的基石,营收占比60%左右;这两年,受疫情影响,公司依托线上平台,在推进免税业务的同时,大力发展离岛免税线上补购和跨境电商业务,由此带来了有税商品销售的大幅增长,2021年有税商品销售占比35%左右。

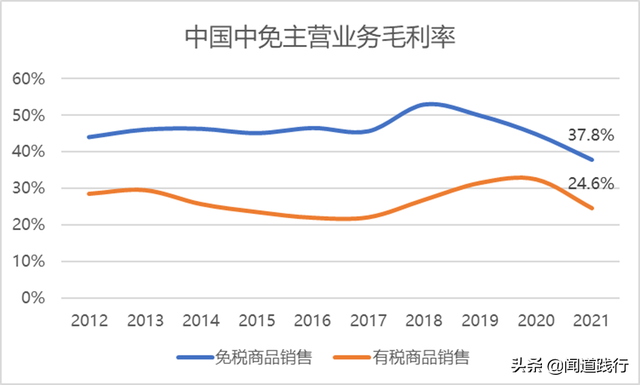

公司免费商品销售和有税商品销售的毛利率分别为40%和25%左右,最近3年,免税商品的毛利率逐年下滑:

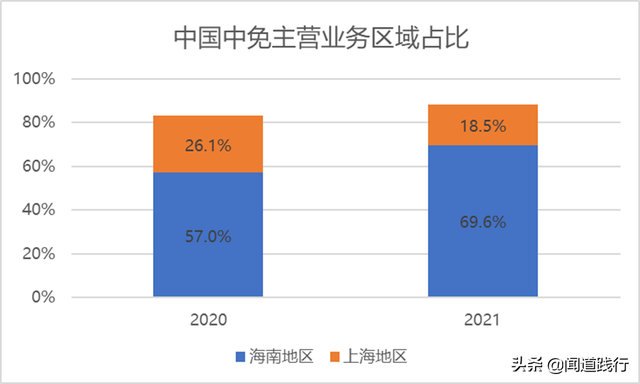

公司的主战场在海南和上海,两个地区的营收占比合计高达85%左右:

看完公司的业务,接着看一下公司的股权结构。

2、中国中免的股权结构

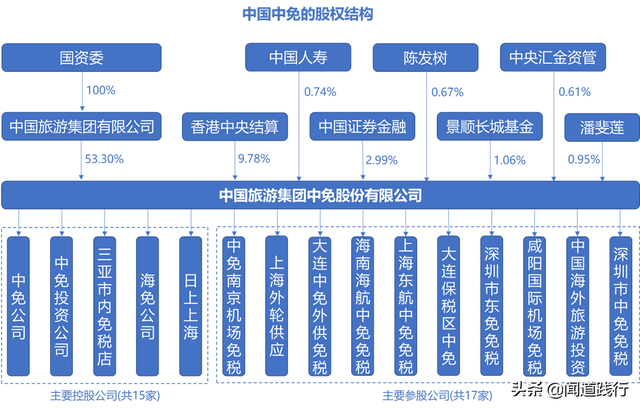

公司的控股股东是中游旅游集团,实际控制人是国资委。

港资持股9.78%,中证金融和景顺长城基金分别持股2.99%和1.06%。

公司控股子公司15家,主要包括:中免公司、中免投资公司、三亚市内免税店有限公司、海免公司和日上上海。

参股公司共17家,主要包括:中免集团南京机场进境免税品有限公司、上海外轮供应有限公司、大连中免友谊外供免税品有限公司、海南海航中免免税品有限公司和上海东航中免免税品有限公司等。

通过控股和参股,公司在国内免税品市场广泛布局。

看完公司的股权结构,接着看一下公司的竞争格局。

3、中国中免的竞争格局

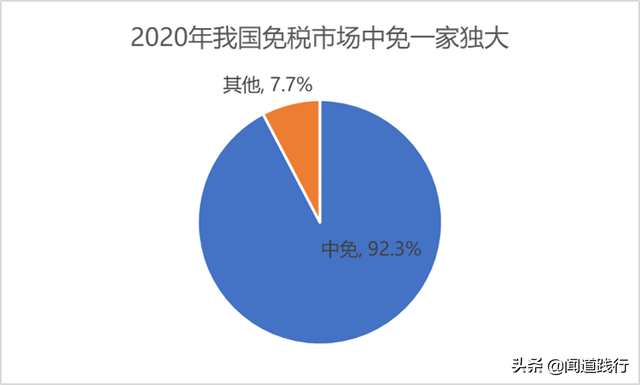

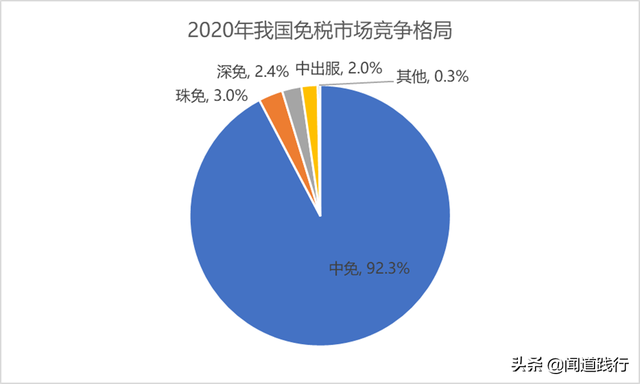

根据中免港股招股说明书,2020年,我国免税市场,中免的市占率为92.3%,是第二名珠免市占率3%的30倍。在国内免税市场,中免几乎处于垄断状态。

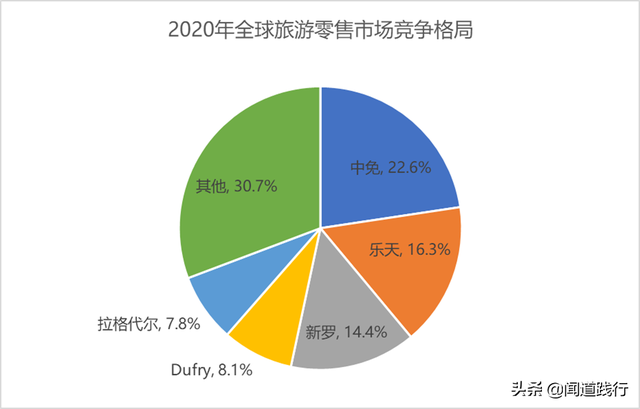

在全球旅游零售市场,2020年中免市占率22.6%,比第二名乐天的市占率16.3%,高6.3%:

目前中免是全球最大的旅游零售运营商,是中国唯一一家覆盖全免税销售渠道(包括口岸店、离岛店、市内店、邮轮店、机上店和外轮供应店)的零售运营商,拥有全国最多的免税店。

看完中免的竞争格局,想必你也和我一样,对公司充满了期待,不急,先深入了解一下公司的财务。

4、中国中免的财务透视

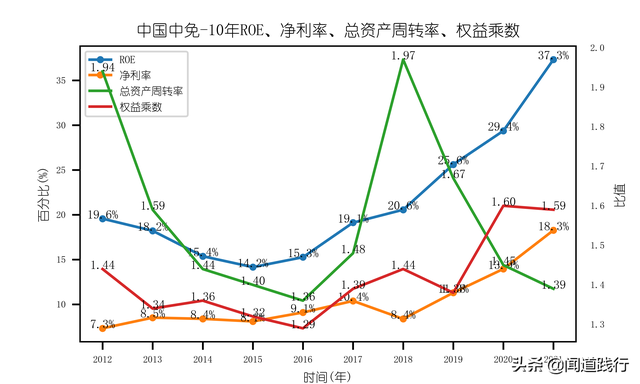

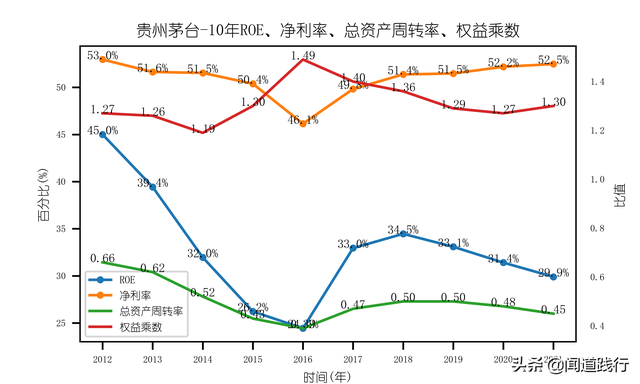

1)ROE常年维持在20%左右

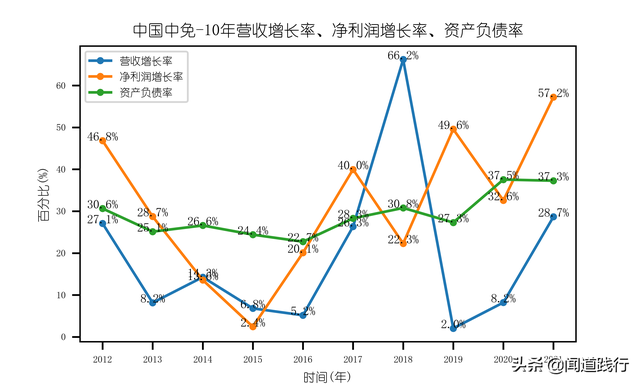

公司ROE常年维持在20%左右,最近5年稳步提升,2021年高达37.3%。ROE的主要驱动因素是净利率和总资产周转率。

最近两年的ROE,可以比肩茅台,但和茅台有很大的区别:净利率比茅台差太远,但总资产周转率远高于茅台。

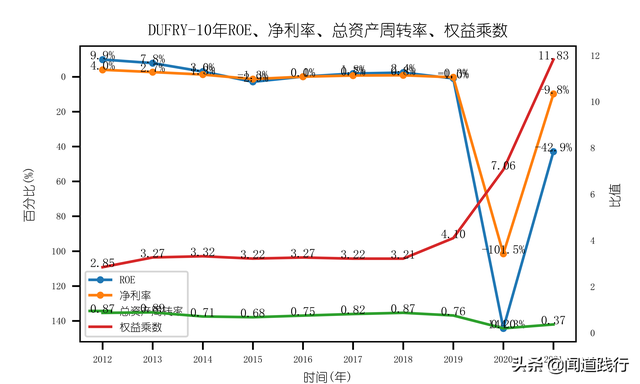

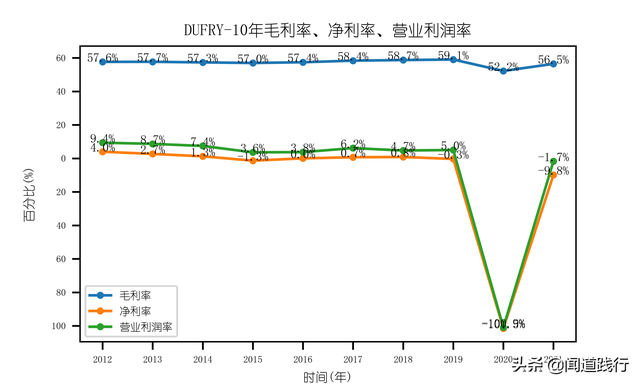

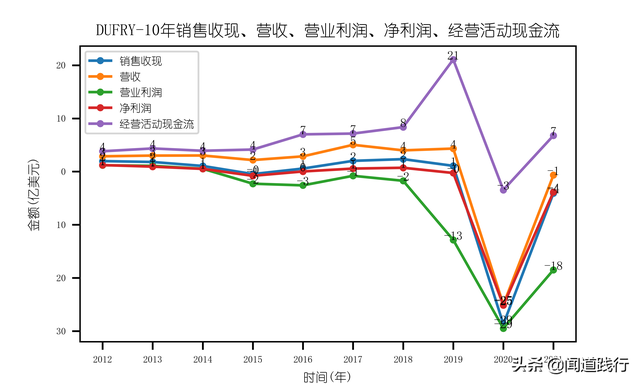

国内免税行业的上市公司只有中免一家,我们以在美国上市的Dufry做对比,可以看出,同样是免税业务,Dufry的ROE和中免的ROE真是天壤之别:

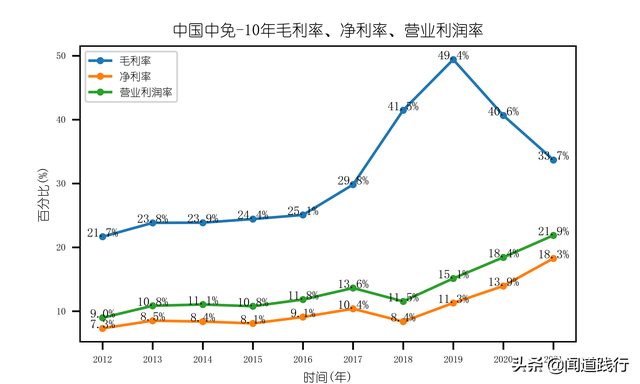

2)毛利率和净利率适中

公司的毛利率,常年维持在30%左右,净利率维持在10%左右。

2019年以前,毛利率比较低的旅游服务业占比逐步减少,公司的整体毛利率大幅提升。

2020年,由于疫情冲击,毛利率高的免税商品营收同比下滑30%,而毛利率低的有税商品营收同比增长16倍。同时公司营业成本也大幅攀升,导致毛利率大幅下降。

2021年,疫情有所缓解,公司免税商品和有税商品营收同比分别增加了32.7%和21.8%,但公司的营业成本同比增加了49.7%和36.2%,导致公司毛利率进一步下滑。

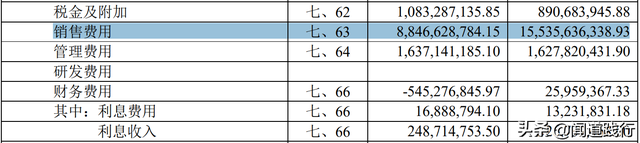

2020年和2021年,在毛利率大幅减少的情况下,公司净利率是逐步增加的,主要是受新冠肺炎疫情影响,机场等渠道免税店客源同比大幅下降,应付租金同比减少,导致公司销售费用同比大幅下降:

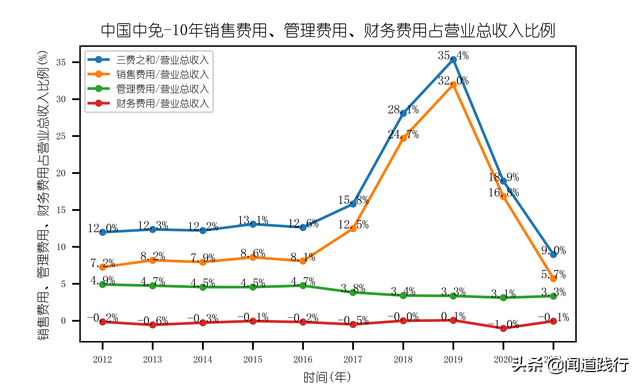

2020年和2021年,公司销售费用占比快速下降,2021年销售费用占比只有5.7%:

对比Dufry,公司的净利率高太多:

3)营收增长适中,净利润高速增长

公司营收增长适中,且波动非常大;净利润常年维持在20%以上的增长,主要得益于净利率的持续提升。资产负债率不高。

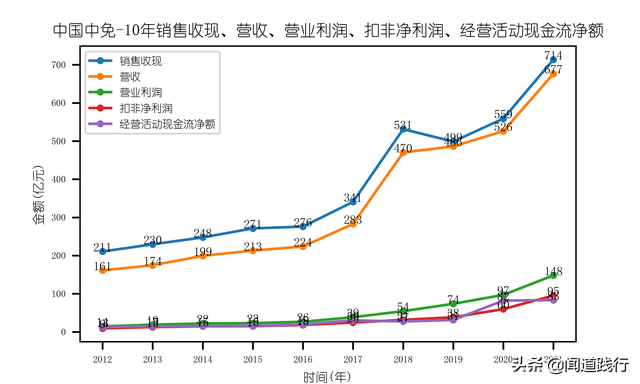

4)公司经营稳健,发展较快

公司经营稳健,发展较快,各项经营指标稳步增加。

相比而言,Dufry经营困难重重:

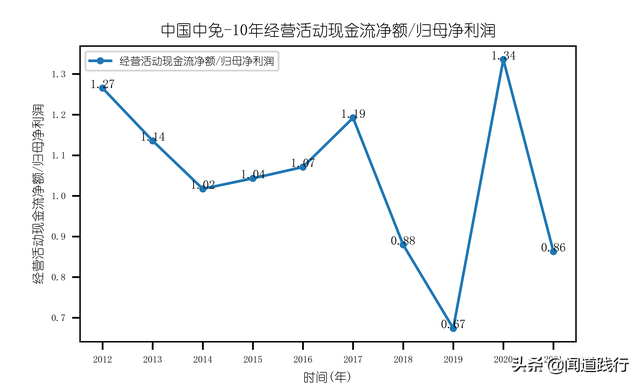

5)净利润转换为经营活动现金流的能力较强

公司净利润转换为经营活动现金流的能力较强,比例基本维持在1以上,积累现金流的能力较强。

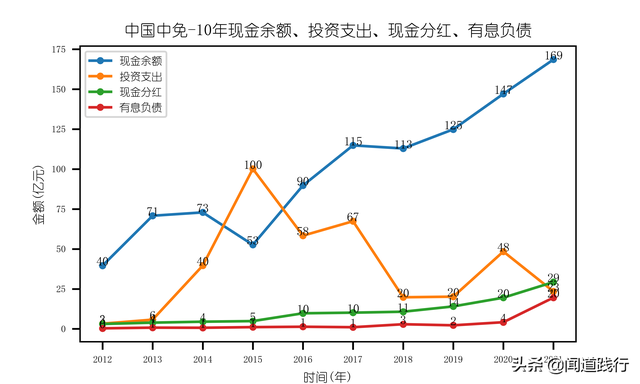

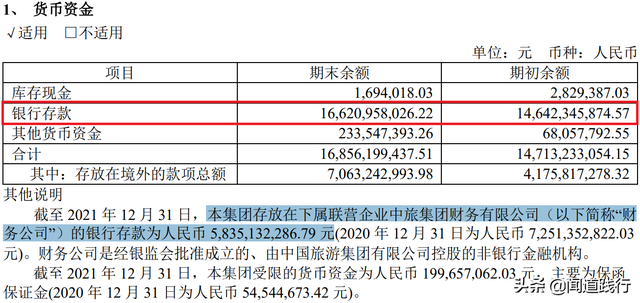

6)公司现金充足,有息负债少

公司现金余额充足,有息负债少。

2021年现金余额169亿,其中银行存款166亿,存款中58亿是存放在下属联营企业中旅集团财务有限公司:

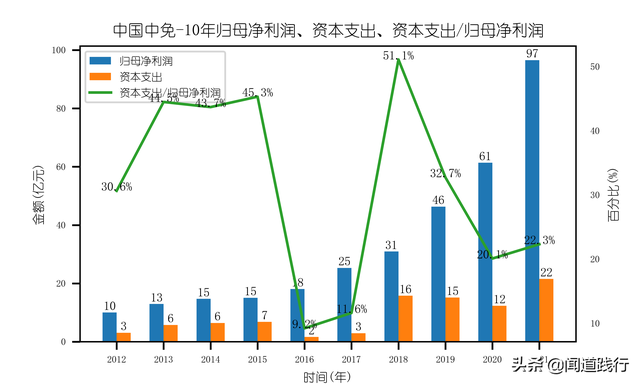

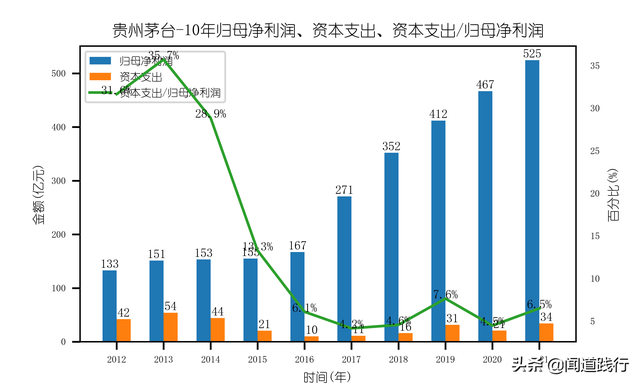

7)资本支出适中

公司资本支出适中,最近两年资本支出占归母净利润的比例在20%左右。

不过,和茅台相比,公司的资本支出占比还是有点高:

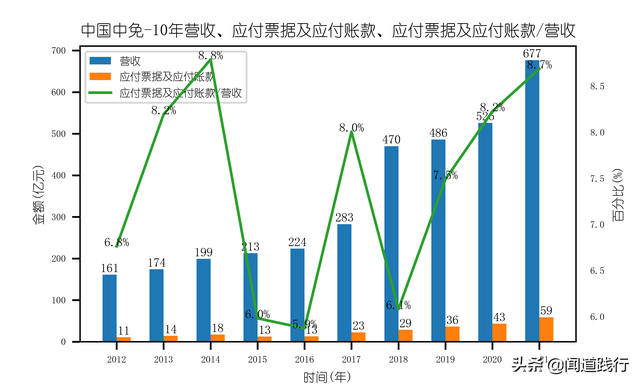

8)公司应付账款不高

公司应付账款比例不高,说明公司对上游产品商的话语权不强,不过最近3年在逐步提升。

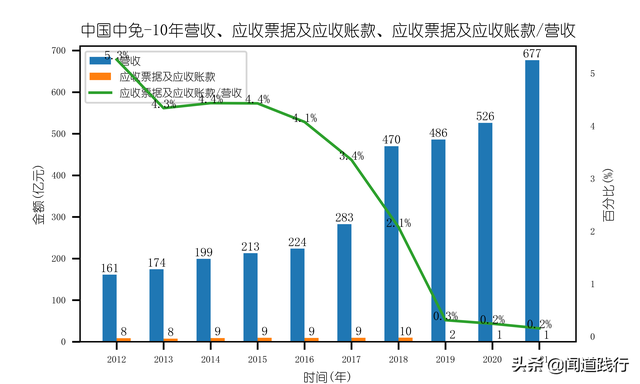

9)公司应收账款非常低

公司应收账款非常低,2021年应收账款和应收票据占营收的比例为0.2%,基本不存在坏账。

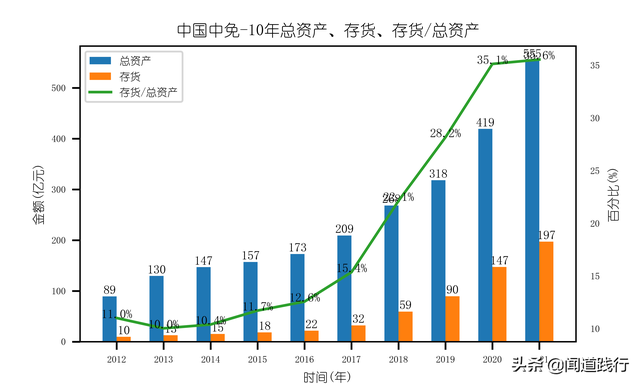

10)公司存货比例较高

公司存货比例逐年攀升,2021年存货占总资产的35.6%。

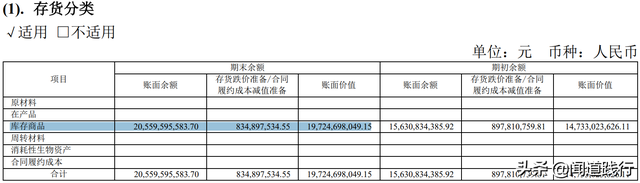

公司的存货主要包括烟酒、香化、精品等免税商品,2021年计提前存货末期账面价值206亿,存货跌价准备计提了8.3亿,计提比例4%,计提后存货末期账面价值197亿:

不过对于免税商品,存货减值的压力相对较小。

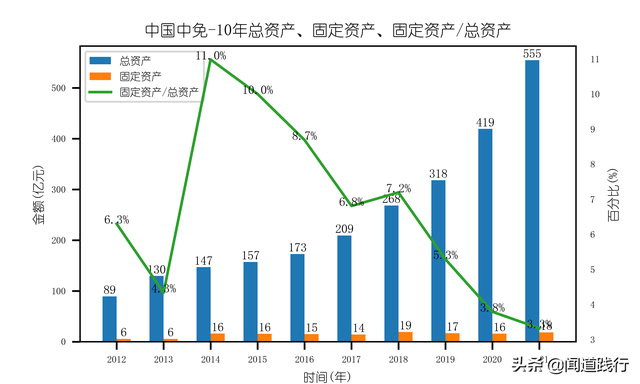

11)公司固定资产占比少

公司固定资产占总资产的比例逐年降低,2021年固定资产占比3.3%,属于轻资产型公司。

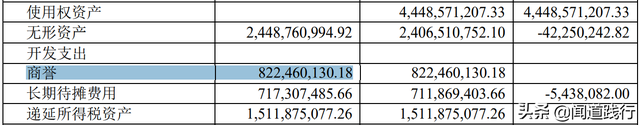

12)公司商誉占比不高

2021年公司商誉8.2亿,总资产419亿,商誉占比2%。

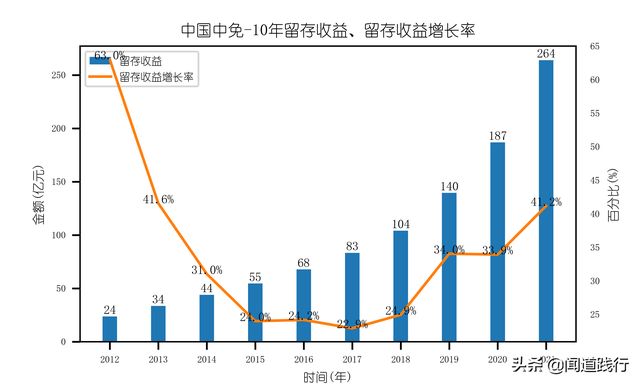

13)公司留存收益逐年快速增长

公司留存收益快速增长,主要来源于公司净利润的快速增长。

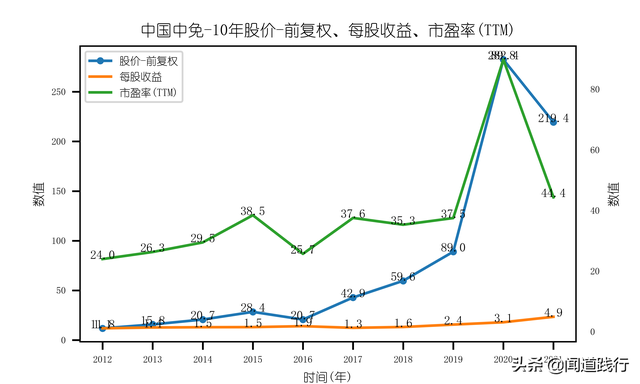

14)公司股价受市盈率影响较大

公司每股收益常年保持较快增长,推动市盈率的快速提升,股价也大幅攀升。

5、中国中免的竞争优势

作为全球最大的旅游零售运营商和国内唯一一家覆盖全免税销售渠道的零售运营商,中免的竞争优势主要体现在4个方面:牌照优势、品牌优势、供应链优势和渠道优势。

1)牌照优势

截至2021年,我国拥有免税品运营牌照的仅10家企业,中免拥有其中的4家,可谓一家独大。

另外,任何新增免税面积均需要向政府申请批准,免税商无法任意扩大免税经营面积。

2)品牌优势

公司收购日上中国、日上上海、海免公司、港中旅资产公司后,在免税行业的品牌优势进一步提升。2021 年6 月,根据世界品牌实验室发布的“2021 年(第十八届)中国 500 最具价值品牌”榜单,公司“中免集团”品牌价值为 962.91 亿元,在旅游服务行业位居第一。

3)供应链优势

公司深化与品牌商的合作,并不断拓展品牌组合个数,截至2021年底,公司与全球1000多家世界知名品牌建立了合作关系,其中包括123个香化品牌、185个时尚品及配饰品牌、467个烟酒品牌和213 个食品及其他品牌。

公司在大连、青岛、上海、深圳、三亚、香港和北京设立了覆盖全国的 7 大海关监管物流中心,采用先进的管控体系提升物流效率和水平,在全国范围内实现商品高效快捷配送。

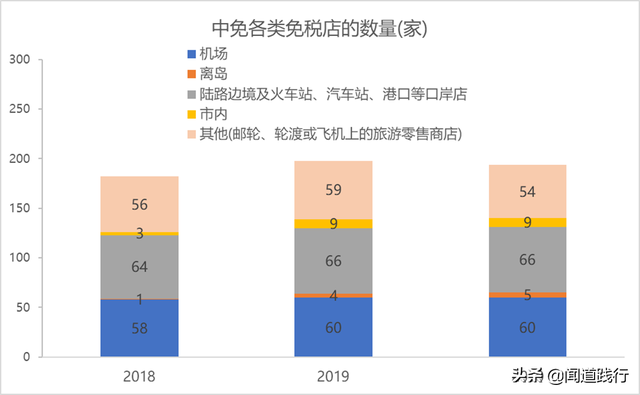

4)渠道优势

公司全资子公司中免公司在全国30多个省、市、自治区、特别行政区和柬埔寨等地设立了涵盖机场、机上、边境、外轮供应、客运站、火车站、外交人员、邮轮和市内九大类型的200多家免税店,覆盖超过90个城市,已发展成为全球免税店类型最全、单一国家零售网点最多的免税运营商。

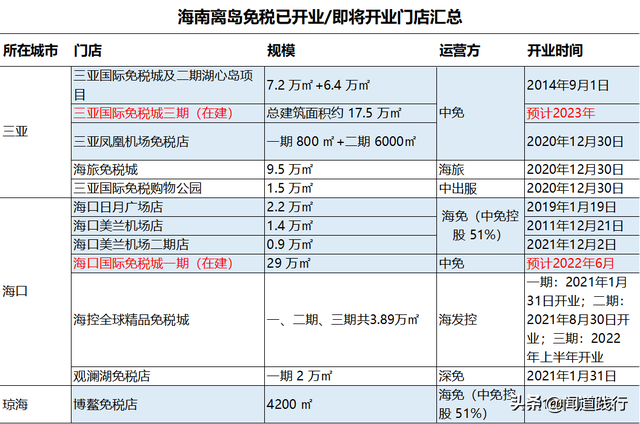

截至2021年,公司在海南省拥有5家离岛免税店,其中拥有目前全球最大的免税商业综合体三亚国际免税城。目前公司正在建设更大规模的海口市国际免税城项目,不断扩大公司在海南市场的免税业务布局。

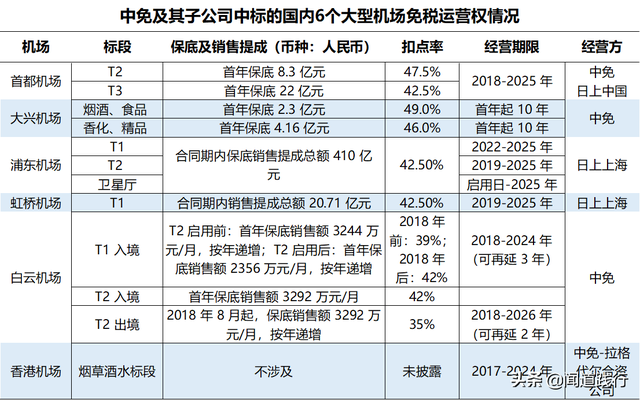

另外,公司及其子公司中标了国内6个大型机场的免税运营权,包括首都机场、浦东机场和白云机场等:

看完公司的竞争优势,接着看一下公司的发展前景。

6、中国中免的发展前景

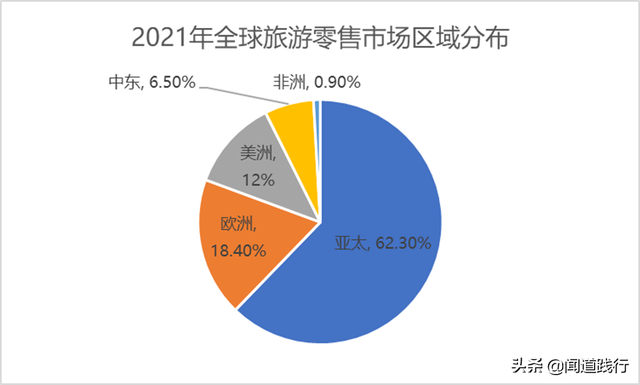

根据Generation的研究,2021年亚太旅游零售市场销售额为2,368亿元,占全球的比重为62.3%,据全球之首。

根据贝恩公司的研究,2019年,中国居民个人奢侈品(包括奢侈品皮具、香化、服饰、手表、珠宝、鞋履等)消费规模为6519亿人民币,占全球消费总量的33%,但其中仅有2173亿的规模是在中国成交的,占全球消费总量的11%。

也就是说,我国居民有超过4300亿元的奢侈品消费是在非中国区成交的,外流严重。

2021年,中国境内个人奢侈品市场达到近4710 亿元,同比增长36%,是疫情之前2019年消费总额2173亿元的两倍多,主要由于出境游受限,大部分中国消费者选择在境内购买奢侈品。

但受疫情影响,我国居民的奢侈品消费热情明显受到抑制。从整体成交额上看,我国居民奢侈品消费从疫情前的全球33%下滑至2021年的21~23%,消费总额从6519亿元下滑至4178~4576亿元,下滑幅度较大。

奢侈品消费回流,是一个大的趋势。随着疫情的逐步控制,国民的奢侈品消费的热情会再次被点燃。

根据贝恩咨询的预测,到2025年,全球个人奢侈品消费规模将达到3600~3800亿欧元(折合2.53~2.67万亿人民币);我国居民个人奢侈品消费规模将达到10123~12021亿人民币,较2019年提升55%~84%;其中我国本土奢侈品消费规模为6327~7213亿人民币,较2019年提升191%~232%。

预期到2025 年,我国居民将成为世界第一大奢侈品消费群体,中国将成为全球第一大奢侈品销售区域。

在消费回流的大趋势下,免税行业有望持续受益。

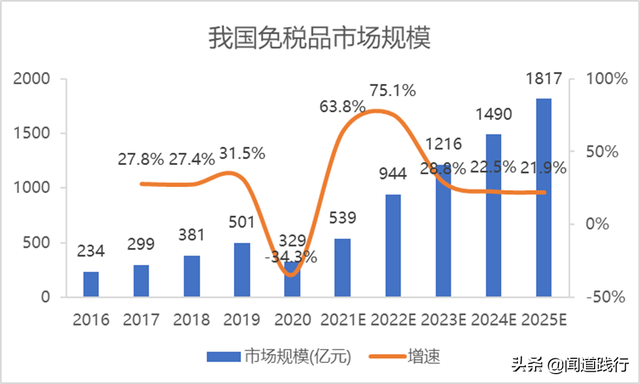

根据公司港股招股说明书,我国免税品市场有较大的增长空间:

为应对奢侈品消费持续回流的需求,公司以海口市国际免税城开业运营为契机,继续围绕产品、 价格、服务、品牌,通过不断丰富产品品类、提升服务体验;持续完善岛内业务布局,有序推进海口市国际免税城工程建设、招商落位、装修筹备等工作,确保顺利开业;大力推进海南区域一体化向纵深发展,在大数据共享、深度营销整合、提高仓储物流效能、统一客户服务机制等方面进一步形成合力。

目前,海南全岛免税店(包括筹建中)达到12个,其中正在筹建的海口国际免税城和三亚国际免税城三期均为中免所有,预计分别将在2022年、2023年投入运营。预期在接下来两年内随着两个重要项目的开业,中免在海南离岛免税市场份额将维持高位。

从运营面积来看,当前所有筹建门店建成后,由中免控股并运营的海南旅游零售门店面积占全岛面积的比例,将由目前的53.1%,提升到80%左右,占据绝对优势。

公司只需要把握好这波消费回流的机会,将再次迎来发展的黄金期。

看完公司的发展前景,接着看一下公司的主要风险。

7、中国中免的主要风险

公司目前在国内免税行业处于垄断地位,我看到的风险主要有两个:疫情反复、竞争加剧和经济下行。

1)疫情反复,机场销售承压

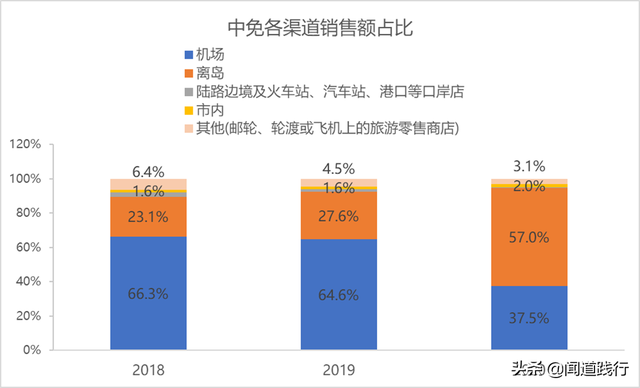

机场渠道的销售,是公司的主战场,但在疫情影响下,机场销售的占比在快速下滑。

2019年机场销售占比64.6%,2020年下滑到37.5%。2021年,上海地区的营收占比,由2020年的26.1%,下降到18.5%。

如果疫情反复,会极大地影响机场消费,导致公司对离岛消费的依赖进一步增加。

2)竞争加剧

我国拥有免税品运营牌照的仅10家企业,免税运营牌照呈现放宽趋势,运营商数量增加可能致使岛内竞争加剧,影响公司盈利能力。

3)经济下行

如果宏观经济下行,居民旅游和消费的欲望会下降,会造成消费频次和客单价的下降,影响公司的销售。

看完公司的主要风险,最后简单聊一下估值。

8、中国中免的估值

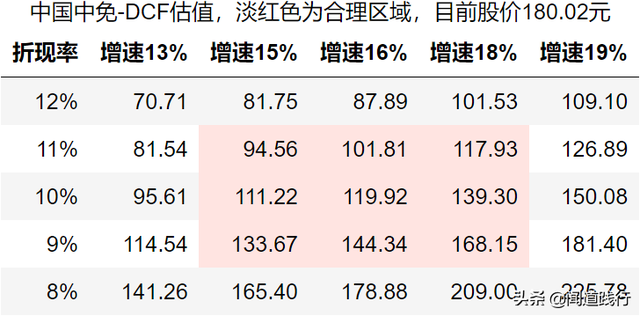

估值是一门艺术,千人千面。采用现金流折现模型,对中免的估值如下,大家看看就好:

采用现金流折现模型,中免的合理估值在94.56~168.15元之间。

这个模型,考虑的是未来10年,中免的增速在15%~18%之间,永续经营增速假设为3%。